2019有色金属走势回顾

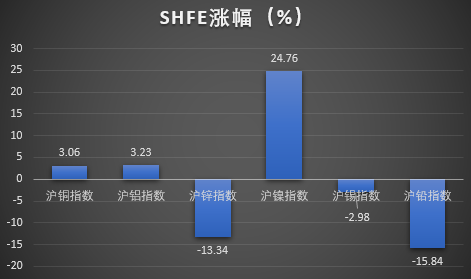

►铜价在第一季度出现一波上涨,第二季度迎来一波下跌,接着,在三季度区间震荡;四季度以来,铜价重心上移,并在12月突然爆发,持续拉涨。

►沪铝全年波动幅度再度收窄,在经历了4月以及8月的两波上涨后,盘面再度回落,只是重心有所上移。

►一季度铅价反弹,但反弹力度相比其他有色金属偏弱,铅价仍未回到2019年1月份高位;二季度,铅价几乎呈单边下跌之势;三季度,铅价持续回升;四季度,铅价快速回调,创年内新低。

►锌价走势整体呈现一个“倒V”结构。沪锌指数最高探至23025元/吨。 然而,自二季度开始,锌价则迅速回落,尤其在5月加速下行。9月初至11月初,沪锌延续弱势,走出了一波上涨行情。紧接着又下挫,目前在18000附近震荡。

►锡价则以7月初的大跌和9月初的持续拉涨尤为惊心动魄。

►2019年,镍价宽幅震荡,整体重心上移。镍价在第一季度并未受中美贸易的影响,走出一波小牛市。二季度价格回落后,紧接着在三季度出现回调,九月初的沪镍指数在连续两个月的猛烈涨势下冲上历史高点148730元/吨。

截至北京时间本周六凌晨3点,LME三月铜、三月铝、三月锌、三月镍、三月锡、三月铅年度涨跌幅如下:

截至本周五日间收盘,沪铜指数、沪铝指数、沪锌指数、沪镍指数、沪锡指数、沪铅指数年度涨跌幅如下:

2020年将至,一个普遍的观点是随着近期国际贸易乐观情绪回升,2020年全球经济衰退的风险已经大幅下降,同时2019年全球央行宽松的积极影响也将开始显现。国际贸易的不确定性依然存在,美国大选的不确定性也会对全球经济产生影响。在宏观避险情绪回暖后,铜价在年底终见反弹。铜价反弹是预料之中的事情,但国内经济下行压力仍存,中美问题仍未完全解决,2020年铜价上方压力依旧。

而国际大宗商品市场与宏观经济波动密切相关,一方面,大宗商品市场波动会造成宏观经济不稳定,另一方面,宏观经济基本面情况也影响大宗商品市场价格波动。

SMM预计:

2020年伦铜价格波动空间在5750-6550美元/吨,沪铜价格波动区间在46000-53000元/吨。》【观点汇总】全球各大机构预测2020年铜市

2020年伦铅将运行于1780-2160美元/吨,沪铅14500-17300元/吨,现货铅运行重心至15600-16000元/吨,年均价至15800元/吨。》【SMM干货】2020年铅市过剩料扩大 伦铅料运行于1780-2160元/吨

2020年SHFE锌区间17000-21000元/吨,全年LME三月区间1900-2800美元/吨。》【SMM年会】2019年做空锌价的逻辑2020年是否存在 这些供需数据说明问题

2020年全球原生镍供应缺口较2019扩大,配合低库存,预计镍价重心上移。》【SMM干货】2020年全球原生镍供应缺口较2019扩大 叠加低库存镍价预计重心上移

同时,SMM汇总了全球各大机构对2020年大宗商品市场(基本金属板块)的看法,以供各位参考。

海外机构及观点

花旗银行:该机构在2020年看好氧化铝,铜和炼焦煤,而看跌锌和铁矿石。认为大宗商品将受益于全球温和增长,其中大部分改善来自新兴市场。大宗商品团队在中期也看好黄金。该银行的股票分析师上调了泰克资源有限公司的评级,以便更好地购买炼焦煤的前景和估值。

摩根士丹利:大宗商品团队看好铜,对铝和氧化铝的前景持悲观态度。但股票分析师仍认为美国铝业公司在2020年仍有一些上行空间。该团队还预计,由于中国以外的需求应该会收紧市场,煤炭价格将会上涨。该行首选的大宗商品是钴和铜,而最不受青睐的是铁矿石、锂和锌。

摩根大通:明年铝、镍和锌市场料将出现过剩。由于对全球经济的担忧加剧,基本金属将在2020年走势挣扎。钯金的前景也处于看跌状态。其他主要贵金属可能受益于避险需求。尽管各国央行在放松政策上可能不及预期,但下一季度政策不会发生重大变化。预计黄金在2020年进一步走高之前将得到支撑,预计2020年金价将达到1724美元/盎司。

美国银行:铜和镍可能在2020年上涨,而对黄金和贵金属的预期则更为谨慎。

凯投宏观:该机构下调了大多数基本金属的价格预测,但表示铜的前景要好于其他金属。该机构的经济学家贝恩强调:“我们预计铜价将出现反弹。净需求指标显示,铜的实际需求增长虽然有所放缓,但仍超过供应增长。2020年市场对铜的需求将逐步回升。” 预计到2020年底,铜价将升至6800美元/吨,2021年底前升至7500美元/吨,2025年底飙升至近10000美元/吨的高位。

德意志银行:分析师Nicholas Snowdon预计2020年LME铝平均价格为1814美元/吨。

高盛:分析师Mikhail Sprogis认为,由于需求仍然温和增长以及中国精炼产量强劲增长,预计2020年锌市场将出现实质性过剩。分析师对2020年LME锌价预测降为2315美元/吨。高盛预测2020年大宗商品期货价格曲线将在成本支撑线附近徘徊。此外,还特别提到,今年波动不小的油价明年预计将保持稳定。

标普:维持2020年和2021年铜价预估在6000美元/吨和6100美元/吨不变;将2022年价格预估上调至6200美元/吨。未来几年铜市供应增长料温和,处于2%下方;但需求增长料将保持活跃,应会超过需求。2020年镍价预计为15000美元/吨,2021年为15500美元/吨,2022年为16000美元/吨。2020年和2021年锌价预计为2300美元/吨。

国际锡协会:该机构市场情报经理在伦敦的一场研讨会上称:“平均价格较去年大幅下滑,对于锡来说,我们预测明年将是相当困难的一年。”预计明年全球精炼锡产量预计增加5.8%至35.20万吨,需求料仅仅增加0.4%至35.39万吨。这意味着2020年全球精炼锡缺口将缩窄至1900吨,今年缺口为2万吨。

世界银行:由于全球增长前景减弱和由此产生的需求疲软,预计2020年能源和金属类大宗商品价格将继续下跌。世行的报告阐明,目前恶化的宏观经济环境,包括制造业和商品贸易的锐减,成为大宗商品需求的沉重负担。世行预测2020年的油价平均每桶处于58美元水平,比此前预测的更低7美元。

Reuters民意调查:预计明年铝及其他基本金属价格将受制于疲软的经济增长。民意调查显示,29位分析师对2020年LME现货铜价格平均预期为6050美元/吨。由于投资者将铜视为全球经济的标志,因此,在经济前景疲弱的情况下,只有严重的短缺才能提振铜价。预计2020年LME镍平均价格为16500美元/吨。 根据国际镍研究组织的调查,明年的市场缺口预计为30000吨,高于2019年的26000吨,但与2018年的144000吨相比仍然很小。

国内机构及观点

金瑞期货: 明年中国弱复苏带动全球经济小幅改善,铜供需均有所修复,精矿供需格局偏紧、精铜紧平衡,预计2020年铜价波动空间在6400-5400美元/吨,49000-45000元/吨。需要注意的是,如果价格下跌,往往因为中美谈判触发,多半会伴随人民币的贬值,国内价格跌幅会较小;反之亦然。所以国内铜价波动比LME会小。

2020年,国内宏观经济压力尚在,国家继续推进经济转型,并以政策托底(基建及刺激消费)作为增速下降的缓冲。铝主要消费领域建筑业和汽车业将逐步企稳,内需消费回归正增速;然而海外制造业持续低迷,需求增速缓慢,同时内外比值维持高位,铝材出口增速下滑。海外供需关系将向过剩方向转变,预计2020年境外过剩25万吨,伦铝价格承压,波动区间在1650—1950美元/吨。预计沪铝价格波动区间在13200—14800元/吨。

2020年该机构看空铅价逻辑在于铅市场成本支撑下移,冶炼利润端走强,消费疲软导致累库提速。从市场运行节奏来看,相对看好三季度市场旺季行情,不排除市场悲观预期修复下提前修复。操作策略上以累库加速逢高抛空为主,终端消费在旺季来临之前可逢低买入,预计2020年伦铅价格波动区间1550-2100美元/吨,沪铅波动区间在13000-16800元/吨。

2020-2021年锌矿-锌消费仍然存在远期过剩,且锌矿-消费过剩6%,需要锌价(锌矿价)继续下跌令这产量出清。鉴于目前锌锭的极低库存,故而锌价的下跌(冶炼利润的压缩)需要给予市场累库的时间,因而我们预计深度下跌将发生在市场积累一定库存之后,预计2020年伦锌核心波动区间在1800-2400美元/吨,沪锌主力核心波动区间在16000-19000元/吨区间。

精锡供需将小幅趋于宽松,价格维持弱势震荡。2020年国内锡矿复产和新矿投产将大幅增加国内的供应,在消费较为疲弱的背景下,精锡供需最终将趋于小幅宽松,价格上维持弱势震荡的格局,核心波动区间128000-148000元/吨。

短期由于不锈钢市场的负反馈,整个镍系承压,但是低价对新增供应的激励有限,未来国内铁厂减产有望提前,可选择低位试多,预计镍价波动区间在12000-18000美元/吨,依旧有望闪耀基本金属市场。

方正中期期货:预计 2020 年铜价重心小幅走弱,沪铜运行区间 44000-51000, 重心为 47000。伦铜运行区间为 5100-6700 美元/吨,重心为 5900 美元/吨。整体来看,预计 2020 年全球铜市供应短缺 10 万吨,缺口较 2019 年收窄,且相对全球精铜年需求量而言,仍处于供需紧平衡状态,宏观因素或将继续主导铜价,中美贸易前景存在巨大不确定性。

2020年沪铅波动区间13800-17500元/吨,中性区间15500元/吨。伦铅1650-2100美元/吨,中性区间1850美元/吨。铅产业链面临着较大的挑战,宏观环境的压力将逐步通过出口端向国内下游传导,而环保等政策压力也将令原生铅和再生铅市场的成本不断上移,整个产业链的利润也在同步收窄,目前来看2019年的环保压力比较小,2020年的压力可能相对也平缓,这另一方面加剧了铅价下行预期。

中信证券:目前宏观经济承压,2020年全球不同区域经济周期错位带来的影响将更加显著,大宗商品整体或将呈现先弱后强的走势。全球流动性宽松将支撑贵金属和铜价;黑色受中国国内需求韧性支撑在明年上半年表现可能较强,而能源、工业金属等或有望在下半年开启上行周期。产能投放加速、供需宽松或压制铝价上行空间;供给持续宽松、过剩格局将压制铅锌整体偏弱运行。

预计2020年中国精铜消费约1225.5万吨,同比增长2.2%。料2020年电力用铜降幅有限,地产竣工修复和汽车景气度回升将带动铜消费边际改善;冶炼开工下降与产业补库需求会加剧供应偏紧格局。供需格局持续改善,预计2020年LME铜全年均价6400美元/吨。

对冲研投:2020年基本金属市场需求偏弱;流动性宽松,板块料将先弱后强,预计二季度迎来价格拐点。全球经济增速下行压力大,需求偏弱压制价格,全球持续量化宽松,下半年经济企稳概率大,价格拐点或提前显现。分品种看,强金融属性的铜和镍价格料将偏强运行。国信期货:分析师尹心表示,2020年一季度镍价将在不锈钢需求疲弱和镍铁成本支撑下震荡筑底;二季度以后,镍矿供给收缩矛盾凸显、需求复苏将助推镍价强势反弹。

吴期货:该机构认为2020年镍价或将呈现宽幅震荡,重心逐步上移的走势。建议明年上半年以波段操作高抛低吸为主。下半年若宏观及基本面无较大发化的情况下,以逢低做多的思路为主。2020全年LME镍主要价格区间预测:11500~18000美元/吨;沪镍主力合约价格区间预测:94000~150000元/吨。

德期货:在全球铅精矿供应恢复的背景下,冶炼厂利润开始修复,精铅产量增加。再生铅在可观利润的驱动下,产量也是保持高增速。而下游消费依旧疲弱,汽车产业的不景气直接影响铅酸电池的需求,电动车、移动通信基站等更倾向锂电池,国内精铅供需过剩也在加剧。在供需过剩的格局下,铅价的重心仍将下移。2019年国内主力合约均价约16500元/吨,预计2020年铅均价为15800元/吨。内外结构上,仍将延续内弱外强的格局。

南华期货:2020年锌价还有一定下跌空间。 锌矿过剩持续无可争议,出清则需要锌价继续下跌。 虽然矿端利润已经微薄,但冶炼端仍存有丰厚利润,未来锌价的下跌也将伴随冶炼利润的压缩,直至影响炼厂产量。 库存仍处于低位,锌价的深度下跌需要时间,这一部分时间也取决于锌锭累库的时间。 消费虽有韧性,但带动作用不显。

免责声明:矿库网文章内容来源于网络,为了传递信息,我们转载部分内容,尊重原作者的版权。所有转载文章仅用于学习和交流之目的,并非商业用途。如有侵权,请及时联系我们删除。感谢您的理解与支持。